オンラインサロンというところに入ってみました。

そこにはビジネスや投資を扱う分科会がありました。

主催者の発言に驚きました。

彼女は株や投資信託をやっているのに「投機」については遠慮してほしい、と。

あらためて金融について、多くの人は無知なままお金をつっこんでいることを思い知ったのです。

言っておきますが、世の中の人がやっている株式投資はほとんどが「投機」です。

なぜならば、株を買った会社の経営に参加する気もなければ配当で満足するつもりもないからです。

株価の上下に従ってキャピタルゲインがほしいという人は投機をしているのです。

マスコミが「投資」と嘘をついているだけです。

言っておきますが、投機はお金の機能ではありますが、普段、私達が得ている付加価値とはまったく違う論理で動いています。

だから難しいのだと思います。

私だってよくわかっていません。

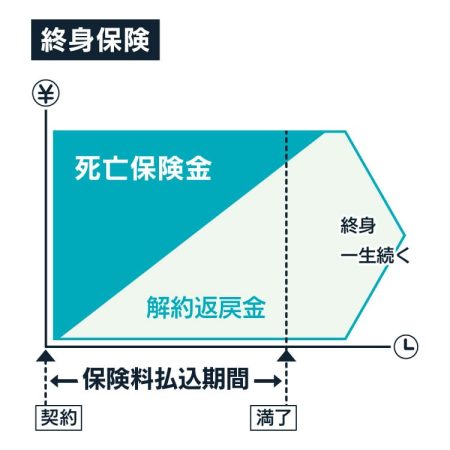

本来、投資とは、その会社に資本を入れ経営を改善し配当をもらう行為です。

NTTドコモさんが通販会社に「投資した」といいます。

一方で、あなたや私みたいにほんの少しの株を買って、経営に参加せず、結果は企業任せのどこが投資なのでしょうか?

しかも売買する株はすでに発行され、市場をさまよっている浮動株です。そんなものを買うことは「投資」とはいわないです。「投機」です。

投機をする株式市場ってトレーダーで有名な人が何人もいます。

一方、プロは無名ですね。

投資信託会社の誰それさんが、どこの会社を何株買ったなんて秘中の秘です。

でも、有名なトレーダーも投資信託のディーラーもあなたも私も与えられている条件に差はありません。

株を売買して、その人なりの利益を出せればいいのです。

「その人なりの」と書いた理由は、人によっては配当や株主優待といったおまけがほしい人もいるからです。

もっとも多くの人がキャピタルゲインがほしいんですよね?

私のこのブログで書いていないと思いますが、90年代のバブルが終わるまで私も株や投資信託で遊んでいたことがあります。

だから株の売買は知らないわけじゃないです。転換社債やワラントまで手を出していました。

でも、当時は自分でビジネスもやっておらず、普通のサラリーマン以上の知識ももたないで、巷の株の本を一生懸命勉強しました。

言えることは、巷でいうファンダメンタル分析も、テクニカル分析もたぶん損します。

れっきとした理由があるのです。

ファンダメンタル分析で株価があがる会社を見つけられるのであれば、数万人が大儲けするはず。

会社四季報や日経新聞を必死で読んでいるおじさん、ミセス・ワタナベは何十万人もいます。

みなさん、ファンダメンタルズ分析でバフェットを持ち出しますが、私は彼は限りなくインサイダーに近いのと、大量に株を買って支配権をもつので、一般人の参考にはならないと思います。

支配権をもつ、もたないを無視している本が多すぎます。

みなさんバフェットについて勘違いしています。繰り返します。彼の手法をまねても、値上がりする株はいまどき見つかりません。

なぜならば財務的、ビジネス的によい優良株は知られており、その株がなぜ「今」人気化するか(値上がりするか)はそれだけじゃ説明できません。

テクニカル分析で株価があがる会社を見つけられるのであれば、やはり数万人が大儲けするでしょうね。

巷の本はテクニカル分析について語っている本のほうが多いです。

難しい調査がいらない点が一般人に受けているのだと思います。

残念だけど、コンピューターと統計の専門家のワタシからすると、チャートのパターンというが、誰もがみて「この株って右肩上がりだよね」を数値化するのは難しいんですよ。三尊なんて数値化するのはとても大変です。

だから一目均衡なんていう方法論が出たんですが、ご存知のとおりほとんど当たりません。

テクニカル分析でしばしば予想がはずれると「ダマシ」とか言いますが、方法論が悪いわけであって株価が悪いわけじゃありません。自分が騙されて株価に悪意を見出すのは妄想です。

もうひとつ大事なことは、デイトレーディング(一日のうちに頻繁にトレードして細かく利益を積み上げる手法)は終わっています。最近、あまり聞きませんよね?

アメリカでハイフリークエンシートランザクションがおおっぴらに始められてずいぶんたちますから。

詳しくはだいぶん前にここに書きました。

したがって現在、あなたや私の素人が儲ける方法はそんなにはないですが。長期(経済学用語では一年を超えると長期という)なアプローチに勝機があると思っています。

金融機関のプログラマーやトレーダーは4半期おきに評価されるので、長期的アプローチには手が出ないのです。

素人が取り組むなら長期的アプローチです。

ちょっと頭の整理で書いてみます。

ひとつは私が言う「公的インサイダー取引」

これは巷で売れそうな商品を見つけて、メーカーの株を買うことです。

今ならCOVID-19の消毒にアルコール作ってるメーカーとか次亜塩素酸ナトリウム作ってる会社を買うとかね。

ひとつは私がいう「不祥事会社」

不祥事を起こして株価が下がった時に買う。

ただしその不祥事が本業に致命的なダメージだと再起不能で株価があがらないのでだめです。

三菱重工って日本を支えているけど、ジェット機で何度もリリースを失敗し、屋台骨に影響が出ているので、やっぱりどこまで下がるかわからないので買えません。(買えるころを業界用語で「悪材料が出尽くした」という)

もともとごちゃごちゃしている会社はそのうち倒産するので買えませんが、空売りする手はありました。

レナウンなんていい例ですよね。内情をちょっとしっていたら、いつ潰れてもおかしくなかった。

残念なのは「いつ」かがわからないこと。株の投資では「いつ」が重要です。

ひとつは「テーマ株」

株式市場ってある程度のテーマを持ってます。

COVID-19関係で、もし実現したら大変なことになるであろう、治療薬やワクチンを作るメーカー。

わかりやすすぎて、うまみはないかもしれません。

他に目の付け所ってあったっけ?

ちなみに繰り返し人には言っているのですが、

日本のアクティブな投資信託は買ってはいけません。

絶対に損します。

理由は単純です。

日本の投資信託は元本割れしようが、手数料を取ります。

ディーラーや投資信託に損しても、なーんの罰則もないんです。

もし、あなたがディーラーで赤字になろうが必ず給料はもらえる、と思ったらどうします?

毎日、仕事をしているふりをして遊びで取引しますよね。

5時に帰って毎晩、キャバクラ行きますわ。

そういう代物です。

残念なことに、怪しげな投資信託こそ手数料が高いので、銀行がじいちゃんばあちゃんに勧めます。

それで元本割れしても、金融機関の人間は全員こういいます。

事前に説明しましたよね。

そうです。タンス預金のほうがマシなんです。

タンス預金は目減りするといいますが、世の中がインフレ傾向ならそうです。

しかし、ずーっとデフレの日本ではタンス預金は正解。

でも例外があります。

投資信託でもパッシブ(受身的)なものがあります。

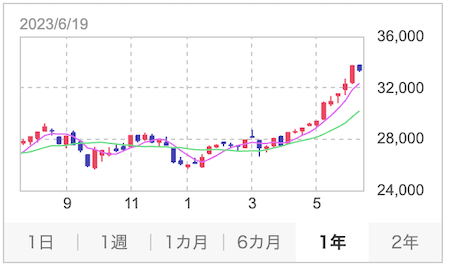

例えば日経平均255株連動などです。

こういうものは、アホなディーラーの考えは入りません。

日本の株式市場のトレンドに従います。

悲しいことに、いろいろやるよりこういうトレンドをフォローする投資信託のほうが儲かるのです。

嘘だと思うなら金融機関を転職しまくってる山崎元さんの著作を読んでください。

いろんな経済学の論文が彼の考えをフォローしています。

お願いですから投資信託を買うならインデックスファンドと呼ばれる範疇にしてください。

今後、株式投資の話を書くことがあるかもしれません。

しかしそれは私なりの考えなので、マネをしないでください。

じゃぁ、なぜ書いているかって?

このサイトのほとんどすべての記事がそうですが、自分の備忘録ですからね。

家族すら、俺が死んでも読みませんがな。