もう絶版だし、古いという人がいるかもしれない。

読後、メモ。

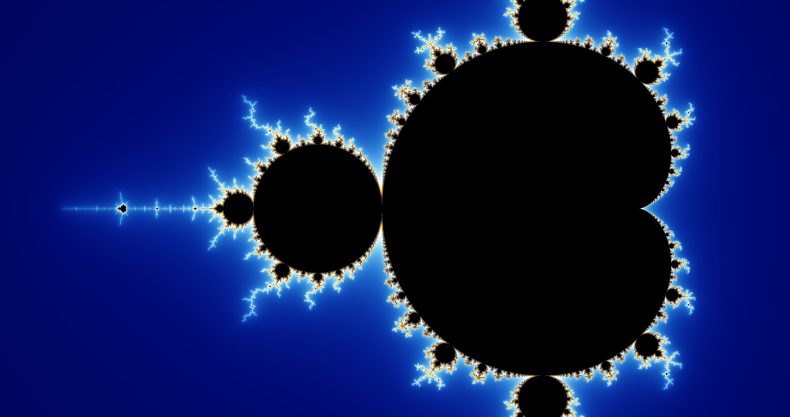

フラクタル理論で有名なマンデルブロが「The [Mis]behavior of markets(邦題:禁断の市場」という本を書かれていたことをご存知だろうか?

発行は今から20年前の2004年。

しかし、この本は(少なくとも私にとっては)重要な示唆を与えてくれる。

最初のほうを読んだだけで、ブラック・ショールズ方程式がコケたのは株価の変動に正規分布を仮定したからだと書いてある。

CAPMはさほど重要ではない

1992年のファーマとフレンチが発表した論文ではどの株を買えばいいかは、PERと自家簿価比率からだけわかることを発見した。ベータ(β)は必須ではなかった。

株価の変動は正規分布しない

とマンデルブロは明言している。

にもかかわらず、巷にはあいかわらず株価の変動は正規分布すると仮定している考え方が多い。

普通の人でも知っているであろう指標がボリンジャーバンドだ。

まったく使えない。

ちょっと数学をかじった人は「中心極限定理」を持ち出す。

しかし、分散が発散するべき乗分布において中心極限定理は成立しないはずである。

また、マンデルブロが中心極限定理を知らなかったはずはない。

効率的市場仮説は成り立たない

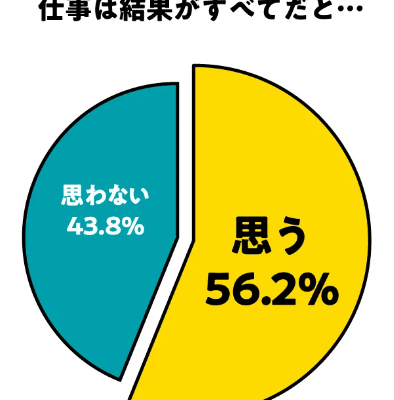

経済学者がよくいう「株価にはすべての情報がすぐに反映されるから、株価は常に適正である」

しかし、例外もある。ピーター・リンチが在職中のフィデリティのマゼラン・ファンドは稀に見る運用成績をあげている。(1羽でも白いカラスがいれば、カラスは黒いは成り立たない)

今、眼の前で見ているがアメリカで失業率のデータが嘘だった。それが是正された途端に暴落した。

この仮説は一見正しそうで、なり立たない。

過去の株価は現在、将来の株価に影響する

経済学者は(かつての私も信じていたが)株価はランダムだと思っている。

「ウォール街のランダム・ウォーカー」という本がその誤解を後押しした。

マンデルブローは株式市場と同等の公式で解ける問題はたくさんあるという。ナイル川の反乱、地震、気温の変動などなど。注意しないといけないことは公式が似ているからといって原因が同じなわけではない。

コロナ前の株価を覚えていて、そこまで戻ったらなどと考えている人がいること自体、過去の株価は現在に影響していると考えるべきだ。

株価は連続するとは限らない

たとえば短期的に株価はモメンタム(慣性)をもつので上がるなら上がり続け下がるなら下がり続ける。たしかに普通はそうだが、いきなり乖離することはある。マンデルブロはそういう現象を誤差とか特異点といってデータから省いてはいけない、と言っている。

最小二乗法などの推定方法は「ツルツルしたデータ」だが、フラクタルは「ザラザラしたデータ」だという。いい表現だと思う。

彼によると、移動平均線がサポートになるとか、抑えつけているなどの表現は錯覚であるに過ぎないのだそうだ。

人はすぐ法則性やパターンを見つけがちな生物であることを戒めている。

バブルは頻繁に起きている

株価への期待と業績のギャップは期待が高まればいずれ起きる。つまり一社の株価変動を見ればしばしばバブルが起きているといえる。

トレーディングの「時間」は一定ではない

取引に応じて時間は伸び縮みしている。この尺度が違う場合、株価についてフラクタル。時間についてフラクタルのマルチフラクタルで考えるべきだ。

これも私は指摘されるまで気づかなかった。