(この記事は一定のお金を持っている人を対象としています。コツコツ積立てる方法ではありません。が、考え方は参考になると思います。資産運用とはどういうことか、ということへの私なりの結論です。)

資産運用の相反する要件

そもそも資産運用って、まとまった金、毎月の給料の一部を「減らないようにする。あわよくば増やしたい」です。

しかしこれは簡単な話じゃありません。

よく言う「そんなに儲かるなら、なんで自分達だけでやらないでアカの他人に宣伝するの?」という疑問に答える必要があります。

この時点で銀行、証券会社や信託銀行と相談するというのは愚かな行為であることになります。

お金ってふたつの側面があることをご存知ですか?

我々が労働や知恵で付加価値をつけて利益を得る方法と、未来に儲かって返ってくるという期待です。

前者は現実社会で一般的であり私達が通常稼ぐお金です。後者は金融業で一般的です。

お金を増やしたいと思う時、リスクを犯してでも高いリターンを得たいならば事業をするべきなのです。

そんな余裕も知恵もない人は金融界にお金を入れることになります。

金融界は「大きいことは正義」です。

絶対金額を見るわけですね。

だからメガバンクとか大手ファンドなどが大手を振るわけです。

たとえば「全世界株式インデックス」投資信託などがありますが、一部の人たちがお金を儲けで始めても金額が足りない。だから一般の人の投資も募集するのです。

それから派生して、今どきのテーマの株を買い集めたらどうだろうなどという発想が生まれ、複雑化してきました。

ということで金融界では儲け話に乗ることができます。

日本市場の問題点

お金が直接動く世界ですから、モラルが問われる世界でもあります。

たとえば日本企業の経営者は業績が悪いと景気のせいやいろんな他責にして平然としていますが、アメリカ企業では経営者は「取締役会」によりクビになります。

大手の金融団体が会社を買おうとすると、よくわかっていない人々から「ハゲタカ」とか言われて批判されます。

業績が悪く弱っている会社が買収されることは資本主義では当然なんですけどね。

日本の株式市場は調子がいいと思っていますか?

安倍政権以降、日銀が株式市場の株を間接的に買うことで市場価格を底上げしてきました。

そのおかげで株に投資していた人はずいぶんいい思いをしました。「億り人」なんて言われていますね。

一見、いいことのようですが、日銀はいったいいつになったらその株を売却するのでしょうか?

日本株式市場は日本政府によってドーピングされている事実は忘れてはいけません。

もし、市場が暴落する時(必ず来ます)には相当にひどいことになりそうです。

以上、上場企業の経営の透明性、市場の透明性を達成できなかった日本はついに本当の資本主義にはなれなかったということは、覚えておいてください。

ここ数十年の景気停滞の原因のひとつでしょう。

運用あれこれ

金は投資として悪くありません。

しかし今は高すぎると私は思っています。

先物市場はわかっている人がやるならいいと思いますが、最近はプロしか参加していないようです。

市場がどんどん細っているわけですね。

アンティーク金貨も投資としては悪くありません。

きちんと鑑定された保証書付きのものを買いましょう。

たとえ高値つかみさせられても、オークションでわけのわからんものを買うよりはマシです。

株式の売買を繰り返すことは、勉強している人には負けるだろうし、ハイフリークエンシートランザクションによるプログラム売買にデイトレなんぞが勝てるわけがありません。

「アクテイブ運用」とかいう市場のテーマや「成長株への投資」は「まぐれ」という本に詳しいですが、ぜーんぜんパフォーマンスあがりません。

だからAIだとかバイオだとかは関係ありません。

テーマは日々とはいわずとも年単位で変わります。ならば、そもそも長期保有できません。

債券は今の資本主義の終わりが近づいている証拠に金利もとても低いです。利益が出るのでしょうか?

投資信託も銀行で売られているものは要注意だし、企業年金の投資信託も大半は日本の株式債券市場です。

今の日本にリスクの少ない資産運用方法はあるのでしょうか?

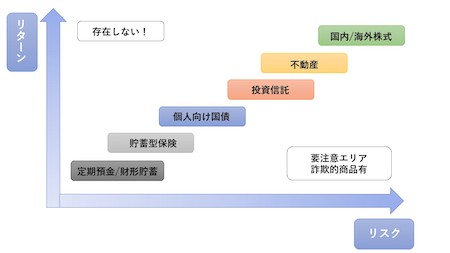

日本では金融商品のリスク特性の中で外国株式はもっともリスクが高いとします。

最初にそう刷り込まれると、外国株式に注目しなくなってしまうのが人間というものでしょうか。

為替差損が生じるかもしれないから、というのが言い分です。

不動産はありえません。不動産が好きでやるならばいいでしょうけれども、それなりの知識が必要です。

カネだけ出すという態度ではクズ物件をつかまされて終了でしょう。

今、特に危険なのは別荘です。住宅や別荘ってそもそも「カネを産まない土地」に經てます。資産としては価値は高くないのです。

また不動産は相続がやっかいだという特性もあります。

このようにリスクを取りながらお金を増やすということについて、私はずいぶん悩みました。

日本以外への投資が正解

要するに日本国内株の売買をして短期で儲かった、損したを繰り返すことは間違っているという結論です。

本屋に並んでいる株式投資の本はほとんどがそれについて書いてありますよね。ファンダメンタルズだテクニカルだと言っても株の売買を日本市場でやることが前提です。

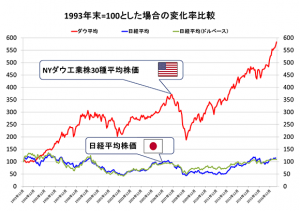

この方法がいかに馬鹿らしいかは以下のグラフを見てください。(マネックス証券から借用)

この図は当ブログで何度も取り上げていますが、大事な図です。

この記事を書いている今、日経平均は「バブル期を回復」などと書いていますがそれはバブル期から成長していないということを意味し、アメリカに遠く差をつけられています。

こんな成長しない日経平均の中で株の売買というリスクを冒すってバカみたいだと思いませんか?

売買を繰り返すほど平均値に落ち着くことは統計学の示すところです。

アメリカのNYダウ工業株平均ファンドを買って放置しておいたほうが安全に儲かるってことじゃないですか。

大暴落はどこの国の株を買っても起こりえます。

大事なことは暴落してもやがて復活するかどうか、です。

これが資産運用の基本です。アメリカ、世界など普通に成長するインデックス投資信託を買って放置する。

大事なことは「買う時期はどうでもいい」ってことです。多少の山谷は常にあってもトレンドが右肩あがりであればいい。

たとえ、暴落が来ても日本じゃなければ克服され、成長することは過去のデータで証明されているじゃないですか。

どういうものが資産運用に適しているのか?

したがって私は人気のある「SBI・V・S&P500インデックス・ファンド」を買いました。

他にも日本以外に投資する投資信託を買いました。

また株についても、このアメリカの平均株価を押し上げる優良企業で業態を知っている株を買うことにしました。

典型的なものがコカ・コーラです。

コカ・コーラを飲む人はアメリカ人だけじゃないですよね。

ということはインドやアフリカというこれからの成長国でもコーラは売上を伸ばし続けることでしょう。

このような優良企業の株を保持しつづけるだけでいいということになります。

ウォーレン・バフェットが言っていることは、短期の株の売買において企業研究しろということではないと再認識しました。すべて長期保有の話なのです。

いかに勘違いしている人が多いことか。

(彼自身も妻には資産運用として資産の90%はS&P500インデックスにしろ、と言っているそうです。)

GoogleやAmazonでなくて、もっと落ち着いていて評価が定まっていて、かつ成長できる企業の株を持ち続けることがリスクの少ない資産運用だということが私の発見です。

もちろん外資系企業勤めが長いですから、IBMなんかには投資しません。

私が勤めていたころのIBMは大型コンピュータというドル箱を持っていました。

今や大型コンピュータはレア物となり、IBMはAS/400以外のハードウェアを作ることを辞めてしまいました。

コンサルティングなんていう競争しなきゃいけない分野に飛び込んでいます。

アクセンチュアが伸びてIBMがパッとしないのは当然です。

強力なビジネスシード(ネタ)のなくなった企業は長期投資に向きません。

このように優良企業も長い間には入れ替わるものです。

「エクセレント・カンパニー」というBCGの人が書いた本がありますが、その中で褒めちぎっていた会社はいまやほとんどたいしたことなくなっています。全然永遠じゃなかった。

損しないようにするには、長期的に儲かっている優良企業の株を持っていることが一番だということです。

結論

もちろんポートフォーリオを組むならば、相反する産業の代表株で構成すればいいことは言うまでもありませんが、これ以上の詳細を書く元気がないのでこれで打ち止め。

2020年以降の資産運用の方針は、

- 日本、日本企業に期待しない。期待するとすればインド、アフリカに出ていける企業だけ

- アメリカの成長は米ドルが基軸通貨である限り続くであろうから、アメリカの株式市場に投資する

- インドに引き続き注目

- 長期的にはFXは国力を反映すると言われている。ということは円安しか考えられない

ではないかと思っています。

中国への投資を避けているのは資本主義じゃないからです。

それでも「日本はGDP世界3位」などと誤解してはいません。中国のGDPは日本の3倍以上あります。

日本は必ずそのうちドイツ、インドに抜かれ4位、5位と順位を下げます。

そういう意味でも長期的に考えると日本に投資してはいけない時代なのです。

これからの日本の庶民は海外か外資系で仕事をし、海外で資産運用をして、稼いだお金で安くて過ごしやすい日本で生活をするというのが今後数十年間の正しい生き方なのだと思います。

これって日本の政治家、日本企業の経営者を見限るってことですネ。

追記:忘れてた! 自らが起業して企業になるって方法がベストです。定年ありませんから。

追記2: 2022年になって株価は下がってきています。しかし長期投資は「そんなこともあるさ」でホールドです。

なんと気分安らかなことでしょうか !!!