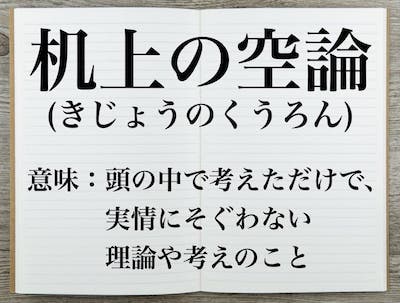

市場効率化仮説という仮説がある。

一言でいえば「現在の株価は、未来に関するあらゆる情報をすでに反映している。」

たとえとしてよく出る話しがこんな話し。

道端に1万円札が落ちていたら、誰かがすかさず拾うだろう。そして、その1万円はなかったことになる。株式市場も同様に、なにか株価を上下させる情報があったら、すかさず売り買いがなされ株価に反映されるものだ。

だから「銘柄選定や市場タイミングによる「必勝法」は存在せず、市場平均(インデックス)に勝つのは難しい。」という。1970年代にユージン・ファーマが提唱し、現代ファイナンス理論の柱となった。

おそらく株や投資信託の売買をやらない人はこれが正しいように思うだろう。

そうではない必勝法の実例をふたつあげる。

ひとつめは、東京UFJ銀行の株価。

2025年4月にドスンと落ちている。これは貸金庫を管理していた行員がクビにされた後、逮捕されたと公表された時だ。個人犯罪史上最高額の被害金額を記録した。ところが、一ヶ月後にはなにもなかったかのように株価は順調に上がっている。

ふたつめはKADOKAWAの株価。ちょっと古いので2年の期間であることに注意してほしい。

ドンと上下しているのはオリンピック疑惑で会長の角川歴彦氏が逮捕された時。すぐに回復している。

「不祥事は買い」なのだ。ただし条件があって「その不祥事が本業に差し障りがあるものではない場合」ならば。

実際に私はKADOKAWAでは儲けた。ニデックの粉飾決算は不祥事でも本業に関係あるので買ってはいけない。

もちろん不祥事が定常的に起きているわけではないから、機関投資家が使うことは難しいだろう。しかし、市場に見解の相違が起きた時、チャンスが生まれることは事実だ。

今もおかしなことが起きている。「エヌビディア時価総額が日本のGDPよりも大きい異常」エミン・ユルマズ氏が警告する“AIバブル崩壊”の足音」

私たちは物理的存在だ。たまに頭のいかれたヤツがいて「情報」だけが存在するかのようなことを言っているが、情報は「メディア」がなければ存在しえない。嘘だと思うのであれば、真空中に0,1を記録してみてほしい。

確かにAIは重要だし、私たちの生活を変えつつある。だからAIをやっている会社はいくらでも伸びるんだ、という「だから」には限度がある。AmazonはAI用のデータセンター建設を止めた。Amazonの重要なビジネスモデルのひとつに「他社がマネできない規模の投資を行い、他社を蹴散らす」というものがある。だから周囲になにを言われようが物流網を整備するために会社が赤字になろうが投資を行ってきた。そのAmazonが「AIは止める」行動をした。

ChatGPTで有名なOpenAIは上場していないが、儲かっていないことは有名だ。

IBMのCEOがAIデータセンターに巨額な投資をしても回収できない、と話した。これは元IBMで働いていた私からすると重要な話しで、IBMという会社はほぼ確実でなければこの類の発言をしない会社だ。

GoogleはNVIDIAのベクトル計算装置ではなく、もっとシンプルに安価にAIを実行できるTensor Processing Unit (TPU)を製造中だ。

これだけAI投資はすでに慎重であるべき証拠があがっている。にもかかわらずNVIDIA株のPERは188倍を超えている。これはNVIDIAのビジネスは今後180年、安泰だということになる。

残念だけれども、いつNVIDIA株が暴落するかまではわからない。

しかし、絶対に言いきれる。「そんなに続くわけはない」

この3つの例でわかるとおり、市場効率化仮説は成り立たない。

だとすると、市場効率化仮説から推奨されるインデックスファンドもはなはだアヤシイといえる。

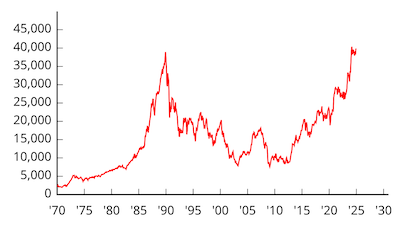

たとえばS&P500の信奉者はS&P500はずっと上がり続けていると信じているようだけれども、バク上がりしているのは2010年くらいからで、ほんの15年くらいしか大きく上がっていない。

経済史を確認すればわかるけれども、1970年代にアメリカがスタグフレーションに悩んでいた時代は、まさに日経平均の失われた30年のような株価の動きだ。

つまりインデックスファンドといえども、賭ける国を間違えると金などの物価よりも投資効率が悪くなる(かっこよくいうとアンダーパフォームする)

あなたは金の値段が年率10%以上上昇しているのに、S&P500が年率5%しか上昇しない状況になったとしても、ガマンしてガチホできるだろうか?

アメリカ一強、未来永劫S&P500は上がり続けると信じている人は気をつけたほうがいい。

私自身の反省だが、数年前まで自分で投資を学び、やってみるまでは、市場効率化仮説はもっともらしいので信じていたが、いざ投資して市場を頻繁に見ているとそんなことはないと言い切れる。

誰も正面切って間違っていると言わないので、ひっそりここで呟いておく。